.jpg)

Điều tra xu hướng sản xuất kinh doanh (SXKD) hàng quý bao gồm 6.500 doanh nghiệp ngành công nghiệp chế biến, chế tạo và 6.800 doanh nghiệp ngành xây dựng được chọn mẫu điều tra, đại diện cho toàn ngành chế biến, chế tạo và xây dựng của 63 tỉnh, thành phố trực thuộc Trung ương.

Tổng số doanh nghiệp trả lời trong kỳ điều tra quý IV/2022 là 5.636 doanh nghiệp ngành công nghiệp chế biến, chế tạo (chiếm 86,7% số doanh nghiệp được chọn mẫu điều tra) và 6.302 doanh nghiệp ngành xây dựng (chiếm 92,7% số doanh nghiệp được chọn mẫu điều tra). Báo cáo kết quả điều tra xu hướng SXKD gồm hai phần:

"Phần I: Xu hướng SXKD ngành công nghiệp chế biến, chế tạo”, phản ánh nhận định của doanh nghiệp về: (1) Tổng quan chung hoạt động SXKD; (2) Biến động của các yếu tố đầu vào (số lượng đơn đặt hàng, lao động, chi phí sản xuất, công suất sử dụng máy móc, thiết bị); (3) Dự kiến kết quả đầu ra (khối lượng sản xuất, giá bán bình quân của một sản phẩm) và (4) Biến động tồn kho (tồn kho thành phẩm, tồn kho nguyên vật liệu).

“Phần II: Xu hướng SXKD ngành xây dựng”, phản ánh nhận định của doanh nghiệp về: (1) Tổng quan chung hoạt động SXKD; (2) Biến động của các yếu tố đầu vào (lao động, tổng chi phí sản xuất, chi phí nguyên vật liệu, chi phí nhân công); (3) Tiếp cận chính sách hỗ trợ và vốn vay và (4) Kiến nghị của doanh nghiệp.

PHẦN I. XU HƯỚNG SẢN XUẤT KINH DOANH NGÀNH CÔNG NGHIỆP CHẾ BIẾN, CHẾ TẠO

Theo đánh giá của các doanh nghiệp ngành công nghiệp chế biến, chế tạo, hoạt động SXKD quý IV/2022 so với quý III/2022 tương đối ảm đạm với 66,3% doanh nghiệp đánh giá hoạt động SXKD quý IV/2022 so với quý III/2022 tốt hơn và giữ ổn định (32,6% tốt hơn và 33,7% giữ ổn định), 33,7% doanh nghiệp đánh giá hoạt động SXKD khó khăn hơn[1]. Dự báo quý I/2023 tình hình SXKD lạc quan hơn quý IV/2022 với 68,8% doanh nghiệp đánh giá hoạt động SXKD quý IV/2022 so với quý III/2022 tốt hơn và giữ ổn định (31,5% tốt hơn, 37,3% giữ ổn định), 31,2% doanh nghiệp đánh giá hoạt động SXKD khó khăn hơn.

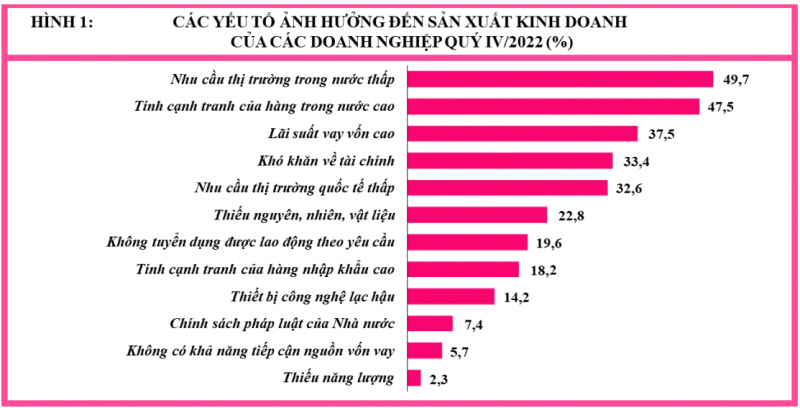

(1) Các yếu tố ảnh hưởng đến SXKD

Nhận định về các yếu tố ảnh hưởng đến hoạt động SXKD của doanh nghiệp trong quý IV/2022 như sau:

Quý IV/2022, hai yếu tố ảnh hưởng đến SXKD của doanh nghiệp thay đổi rõ rệt nhất, đó là: “lãi suất vay vốn cao” và “nhu cầu thị trường quốc tế thấp”. Có 37,5% doanh nghiệp nhận định “lãi suất vay vốn cao” là yếu tố ảnh hưởng đến SXKD của doanh nghiệp trong quý IV/2022, trong khi quý III/2022 chỉ có 23,5% doanh nghiệp lựa chọn. Tương tự, yếu tố “nhu cầu thị trường quốc tế thấp”, quý IV/2022 có 32,6% doanh nghiệp lựa chọn, trong khi chỉ có 26,7% doanh nghiệp lựa chọn ở quý III/2022.

(2) Chỉ số cân bằng

Chỉ số cân bằng thể hiện số phần trăm doanh nghiệp nhận định tăng trừ đi số phần trăm doanh nghiệp nhận định giảm.

Chỉ số cân bằng chung đánh giá tổng quan xu hướng SXKD của doanh nghiệp. Các chỉ số cân bằng thành phần (đơn đặt hàng mới, sử dụng lao động, khối lượng sản xuất và tồn kho thành phẩm) đánh giá về từng hoạt động SXKD cụ thể của các doanh nghiệp ngành công nghiệp chế biến, chế tạo. Cụ thể:

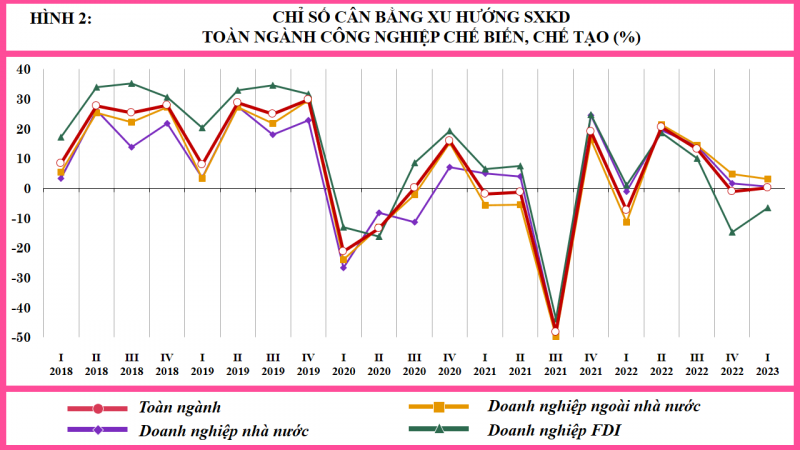

Chỉ số cân bằng chung

Chỉ số cân bằng chung đánh giá tổng quan xu hướng SXKD quý IV/2022 so với quý III/2022 là -1,1% (32,6% nhận định tăng, 33,7% nhận định giảm). Chỉ số cân bằng của khu vực doanh nghiệp ngoài nhà nước cao nhất với 4,8% (35,5% tăng, 30,7% giảm); khu vực doanh nghiệp nhà nước 1,6% (34,1% tăng, 32,5% giảm); khu vực doanh nghiệp FDI -14,7% (25,9% tăng, 40,6% giảm).

Chỉ số cân bằng chung quý I/2023 so với quý IV/2022 là 0,3% (31,5% doanh nghiệp dự báo tăng, 31,2% doanh nghiệp dự báo giảm). Chỉ số cân bằng khu vực doanh nghiệp ngoài nhà nước cao nhất với 3,2% (32,9% tăng, 29,7% giảm); khu vực doanh nghiệp nhà nước 0,7% (31,8% tăng, 31,1% giảm); khu vực doanh nghiệp FDI -6,4% (28,3% tăng, 34,7% giảm).

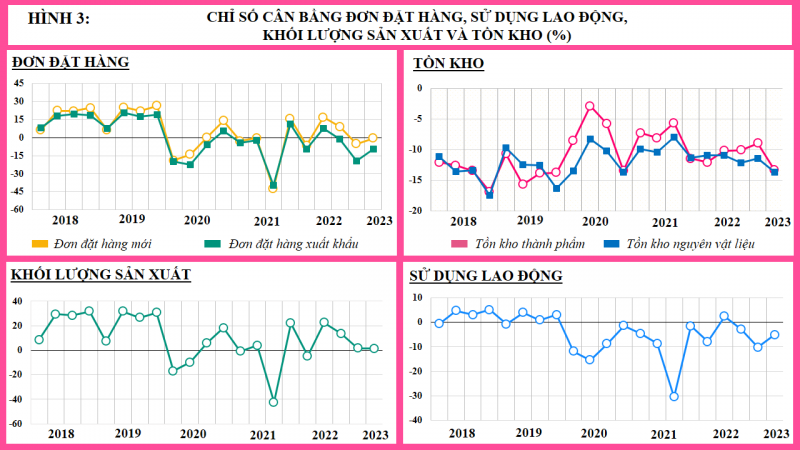

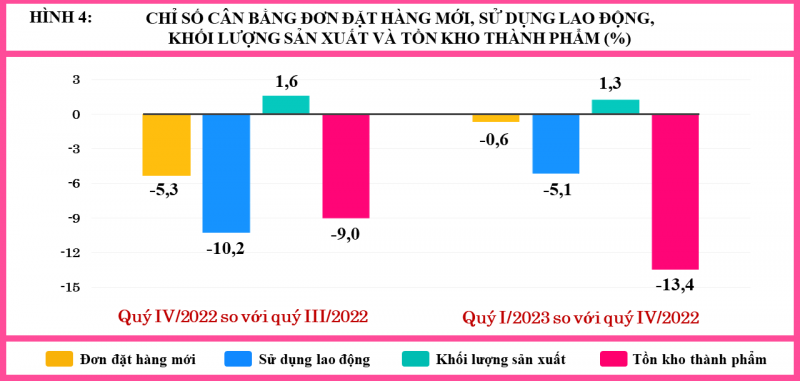

Chỉ số cân bằng đơn đặt hàng mới

Chỉ số cân bằng đơn đặt hàng mới quý IV/2022 so với quý III/2022 là -5,3% (29,6% doanh nghiệp nhận định tăng, 34,9% doanh nghiệp nhận định giảm). Trong đó, chỉ số cân bằng của khu vực doanh nghiệp ngoài nhà nước đạt cao nhất với 1,1%; khu vực doanh nghiệp nhà nước 0,3%; thấp nhất là khu vực doanh nghiệp FDI với -20,4%.

Chỉ số cân bằng đơn đặt hàng mới quý I/2023 so với quý IV/2022 là -0,6% (30,0% doanh nghiệp dự báo tăng và 30,6% doanh nghiệp dự báo giảm); khu vực doanh nghiệp ngoài nhà nước có chỉ số cân bằng đạt cao nhất với 2,8%; khu vực doanh nghiệp nhà nước -1,4% và khu vực doanh nghiệp FDI -8,1%.

Chỉ số cân bằng sử dụng lao động

Chỉ số cân bằng sử dụng lao động quý IV/2022 so với quý III/2022 là -10,2% (11,1% doanh nghiệp nhận định tăng, 21,3% doanh nghiệp nhận định giảm). Chỉ số cân bằng của khu vực doanh nghiệp ngoài nhà nước cao nhất với -8,0% (10,1% tăng, 18,1% giảm); khu vực doanh nghiệp nhà nước -8,9% (9,6% tăng, 18,5% giảm); thấp nhất là khu vực doanh nghiệp FDI với -15,6% (13,4% tăng, 29,0% giảm).

Chỉ số cân bằng sử dụng lao động quý I/2023 so với quý IV/2022 là -5,1% (12,5% tăng và 17,6% giảm); khu vực doanh nghiệp nhà nước có chỉ số cân bằng đạt cao nhất với -2,3%; khu vực doanh nghiệp FDI -4,8% và khu vực doanh nghiệp ngoài nhà nước -5,6%.

Chỉ số cân bằng khối lượng sản xuất

Chỉ số cân bằng khối lượng sản xuất quý IV/2022 so với quý III/2022 là 1,6% (34,3% doanh nghiệp nhận định tăng, 32,7% doanh nghiệp nhận định giảm). Chỉ số cân bằng của khu vực doanh nghiệp nhà nước cao nhất với 8,6% (39,4% tăng, 30,8% giảm); khu vực doanh nghiệp ngoài nhà nước 7,7% (37,0% tăng, 29,3% giảm); thấp nhất là khu vực doanh nghiệp FDI -13,6% (27,4% tăng, 41,0% giảm).

Chỉ số cân bằng khối lượng sản xuất quý I/2023 so với quý IV/2022 là 1,3% (31,4% tăng, 30,1% giảm); khu vực doanh nghiệp ngoài nhà nước có chỉ số cân bằng đạt cao nhất với 4,6%; khu vực doanh nghiệp nhà nước 3,7% và khu vực doanh nghiệp FDI -6,7%.

Chỉ số cân bằng tồn kho thành phẩm

Chỉ số cân bằng tồn kho thành phẩm quý IV/2022 so với quý III/2022 là -9,0% (22,3% doanh nghiệp nhận định tăng và 31,3% doanh nghiệp nhận định giảm). Chỉ số cân bằng ở khu vực doanh nghiệp FDI cao nhất với -4,7% (26,5% tăng, 31,2% giảm); khu vực doanh nghiệp nhà nước -5,0% (23,8% tăng, 28,8% giảm); thấp nhất là khu vực doanh nghiệp ngoài nhà nước -11,2% (20,3% tăng, 31,5% giảm).

Chỉ số cân bằng tồn kho thành phẩm quý I/2023 so với quý IV/2022 là -13,4% (17,1% tăng, 30,5% giảm); khu vực doanh nghiệp FDI có chỉ số cân bằng đạt cao nhất với -8,8%; khu vực doanh nghiệp nhà nước -12,9% và khu vực doanh nghiệp ngoài nhà nước -15,4%.

2. Biến động của các yếu tố đầu vào

2.1. Số lượng đơn đặt hàng

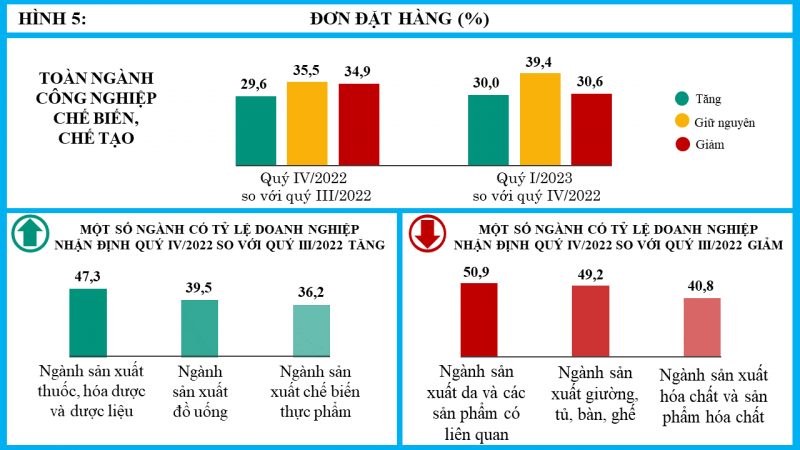

Theo kết quả khảo sát quý IV/2022, có tới 65,1% số doanh nghiệp nhận định số lượng đơn đặt hàng mới tăng và giữ nguyên so với quý III/2022 (29,6% tăng, 35,5% giữ nguyên), 34,9% doanh nghiệp nhận định số lượng đơn đặt hàng mới giảm [2].

Theo ngành kinh tế, ngành sản xuất thuốc, hóa dược và dược liệu có tỷ lệ doanh nghiệp nhận định về đơn đặt hàng mới quý IV/2022 so với quý III/2022 tăng cao nhất với 47,3%. Ngược lại, ngành sản xuất da và các sản phẩm có liên quan có tỷ lệ doanh nghiệp nhận định về đơn đặt hàng giảm nhiều nhất với 50,9%.

Dự báo số lượng đơn đặt hàng mới quý I/2023 so với quý IV/2022 tiếp tục tăng với 69,4% doanh nghiệp dự báo tăng và giữ nguyên (30,0% tăng, 39,4% giữ nguyên), 30,6% doanh nghiệp dự báo số lượng đơn đặt hàng mới giảm.

Đơn đặt hàng xuất khẩu mới

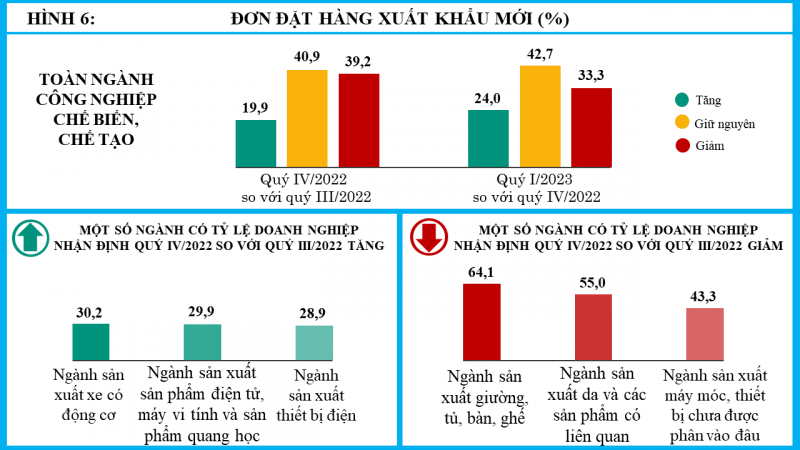

Trong số các doanh nghiệp được khảo sát, có 60,8% doanh nghiệp nhận định số lượng đơn đặt hàng xuất khẩu mới quý IV/2022 tăng và giữ nguyên so với quý III/2022 (19,9% tăng, 40,9% giữ nguyên), tỷ lệ doanh nghiệp nhận định có đơn đặt hàng xuất khẩu mới giảm là 39,2%[3].

Theo ngành kinh tế, ngành sản xuất xe có động cơ có tỷ lệ doanh nghiệp nhận định về đơn đặt hàng xuất khẩu mới quý IV/2022 so với quý III/2022 tăng cao nhất với 30,2%. Ngược lại, ngành sản xuất giường, tủ, bàn, ghế có tỷ lệ doanh nghiệp nhận định về đơn đặt hàng xuất khẩu mới giảm nhiều nhất với 64,1%.

Các doanh nghiệp dự báo số lượng đơn đặt hàng xuất khẩu mới quý I/2023 khả quan hơn với 66,7% doanh nghiệp dự báo tăng và giữ nguyên so với quý IV/2022 (24,0% tăng, 42,7% giữ nguyên), 33,3% doanh nghiệp dự báo giảm.

2.2. Sử dụng lao động

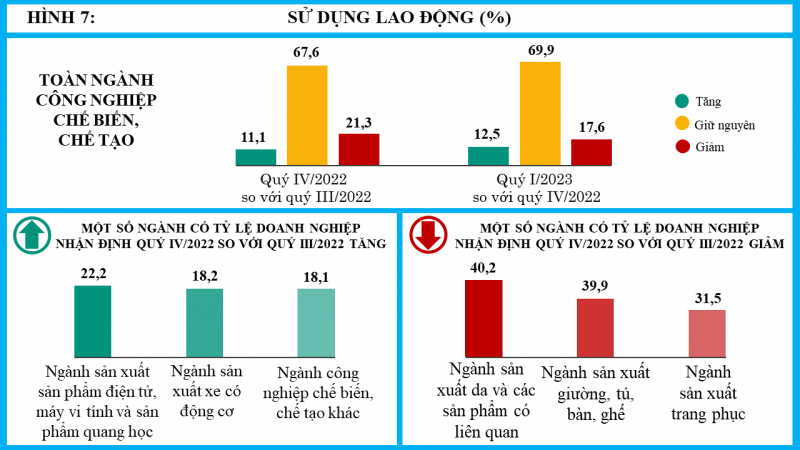

Lao động trong các doanh nghiệp ngành công nghiệp chế biến, chế tạo quý IV/2022, có 11,1% doanh nghiệp nhận định sử dụng lao động so với quý III/2022 tăng, 67,6% doanh nghiệp nhận định giữ nguyên và 21,3% doanh nghiệp nhận định giảm[4].

Theo ngành kinh tế, ngành sản xuất sản phẩm điện tử, máy vi tính và sản phẩm quang học có tỷ lệ doanh nghiệp nhận định lao động quý IV/2022 so với quý III/2022 tăng cao nhất với 22,2%. Ngược lại, ngành sản xuất da và các sản phẩm có liên quan có tỷ lệ doanh nghiệp nhận định lao động quý IV/2022 so với quý III/2022 giảm nhiều nhất với 40,2%.

Dự báo sử dụng lao động quý I/2023 so với quý IV/2022 khả quan hơn với 82,4% số doanh nghiệp dự kiến số lao động tăng và giữ nguyên (12,5% tăng, 69,9% giữ nguyên), 17,6% doanh nghiệp dự kiến lao động giảm.

2.3. Chi phí sản xuất

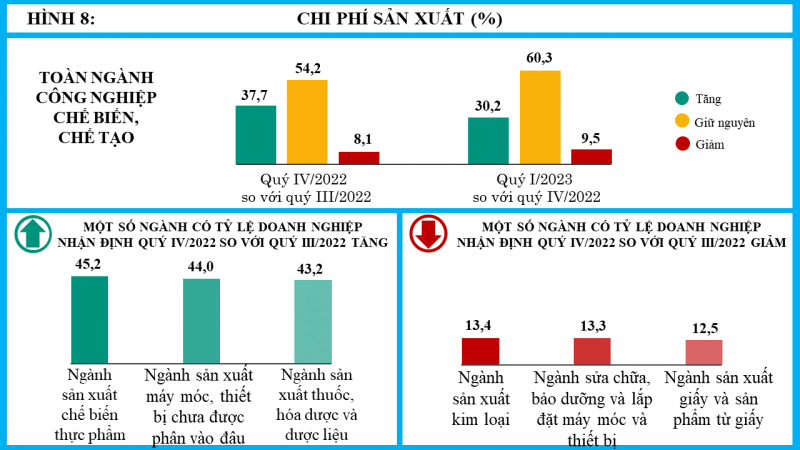

Kết quả khảo sát cho thấy, quý IV/2022 có 91,9% doanh nghiệp nhận định tăng và giữ nguyên (37,7% tăng, 54,2% giữ nguyên), 8,1% doanh nghiệp nhận định giảm[5] so với quý III/2022.

Dự báo quý I/2023 so với quý IV/2022, có 90,5% doanh nghiệp dự báo chi phí sản xuất một đơn vị sản phẩm tăng và giữ nguyên (30,2% tăng, 60,3% giữ nguyên), 9,5% doanh nghiệp dự báo chi phí sản xuất một đơn vị sản phẩm giảm.

2.4. Công suất sử dụng máy móc, thiết bị

Trong quý IV/2022, công suất sử dụng máy móc, thiết bị bình quân của các doanh nghiệp ngành chế biến, chế tạo là 73,8%[6]. Có 40,7% doanh nghiệp đánh giá công suất sử dụng máy móc, thiết bị trong khoảng từ 70% đến dưới 90%; 29,4% doanh nghiệp đánh giá công suất sử dụng từ 90% đến 100%; 19,4% doanh nghiệp đánh giá công suất sử dụng từ 50% đến dưới 70% và 10,5% doanh nghiệp đánh giá công suất sử dụng dưới 50%.

Theo ngành kinh tế, ngành sản xuất thuốc, hóa dược và dược liệu có tỷ lệ doanh nghiệp đánh giá công suất sử dụng máy móc thiết bị cao nhất với 79,2%. Ngành chế biến gỗ và sản xuất sản phẩm từ gỗ, tre, nứa (trừ giường, tủ, bàn, ghế) với 68,2% là ngành có tỷ lệ doanh nghiệp đánh giá công suất sử dụng máy móc thiết bị thấp nhất.

3. Dự kiến kết quả đầu ra

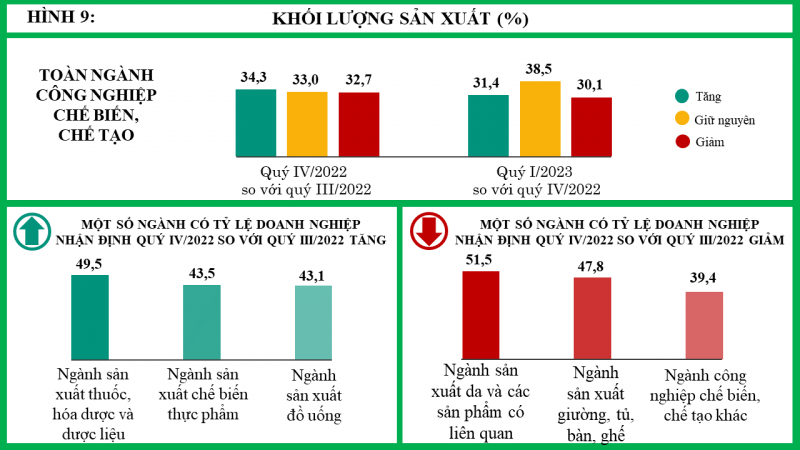

3.1. Khối lượng sản xuất

Kết quả khảo sát quý IV/2022, có 67,3% doanh nghiệp đánh giá khối lượng sản xuất tăng và giữ nguyên so với quý III/2022 (34,3% tăng, 33,0% giữ nguyên), 32,7% doanh nghiệp đánh giá giảm[7].

Theo ngành kinh tế, ngành sản xuất thuốc, hóa dược và dược liệu có tỷ lệ doanh nghiệp nhận định khối lượng sản xuất quý IV/2022 so với quý III/2022 tăng cao nhất với 49,5%. Ngược lại, ngành sản xuất da và các sản phẩm có liên quan có tỷ lệ doanh nghiệp nhận định khối lượng sản xuất giảm nhiều nhất với 51,5%.

Khối lượng sản xuất quý I/2023 so với quý IV/2022, có 69,9% doanh nghiệp dự báo tăng và giữ nguyên (31,4% tăng, 38,5% giữ nguyên), 30,1% doanh nghiệp dự báo khối lượng sản xuất giảm.

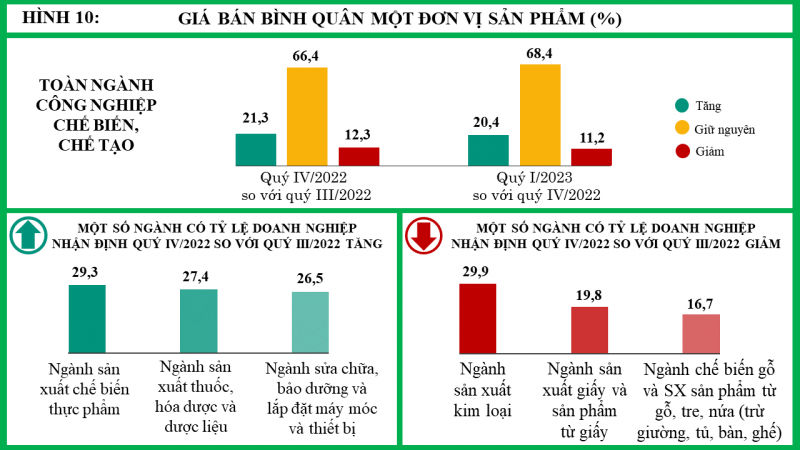

3.2. Giá bán bình quân một đơn vị sản phẩm

Tỷ lệ doanh nghiệp cho biết giá bán bình quân một đơn vị sản phẩm quý IV/2022 so với quý III/2022 tăng và giữ nguyên là 87,7% (21,3% tăng, 66,4% giữ nguyên), 12,3% doanh nghiệp nhận định giảm[8].

Theo ngành kinh tế, ngành sản xuất chế biến thực phẩm có tỷ lệ doanh nghiệp nhận định giá bán bình quân một đơn vị sản phẩm quý IV/2022 so với quý III/2022 tăng cao nhất với 29,3%. Ngược lại, ngành sản xuất kim loại có tỷ lệ doanh nghiệp nhận định giá bán bình quân một đơn vị sản phẩm giảm nhiều nhất với 29,9%.

Giá bán bình quân một đơn vị sản phẩm quý I/2023 so với quý IV/2022, có 88,8% doanh nghiệp dự báo tăng và giữ nguyên (20,4% tăng, 68,4% giữ nguyên), 11,2% doanh nghiệp dự báo giảm.

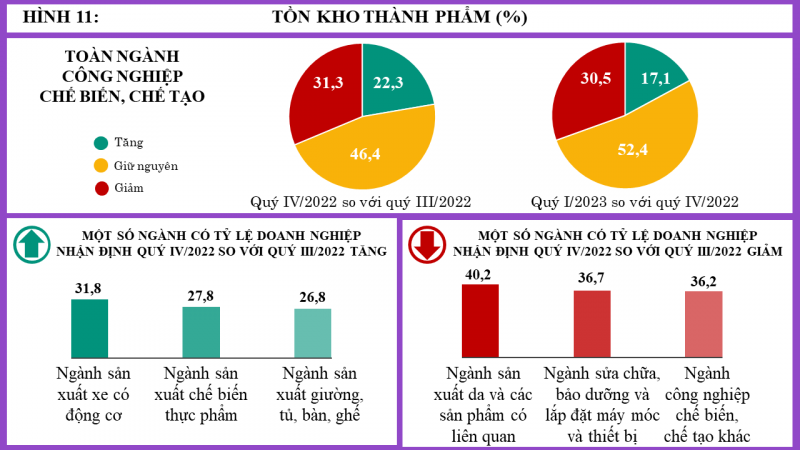

4. Biến động tồn kho

4.1. Tồn kho thành phẩm

Theo kết quả khảo sát, có 22,3% doanh nghiệp nhận định khối lượng thành phẩm tồn kho quý IV/2022 tăng so với quý III/2022; 46,4% doanh nghiệp đánh giá giữ nguyên và 31,3% đánh giá giảm[9].

Theo ngành kinh tế, ngành sản xuất xe có động cơ có tỷ lệ doanh nghiệp nhận định tồn kho thành phẩm quý IV/2022 so với quý III/2022 tăng cao nhất với 31,8%, ngược lại, ngành sản xuất da và các sản phẩm có liên quan có tỷ lệ doanh nghiệp nhận định tồn kho thành phẩm quý IV/2022 so với quý III/2022 giảm nhiều nhất với 40,2%.

Dự báo quý I/2023 so với quý IV/2022, có 17,1% doanh nghiệp dự báo khối lượng tồn kho thành phẩm tăng; 52,4% doanh nghiệp dự báo giữ nguyên khối lượng tồn kho thành phẩm; 30,5% doanh nghiệp dự báo khối lượng tồn kho thành phẩm giảm.

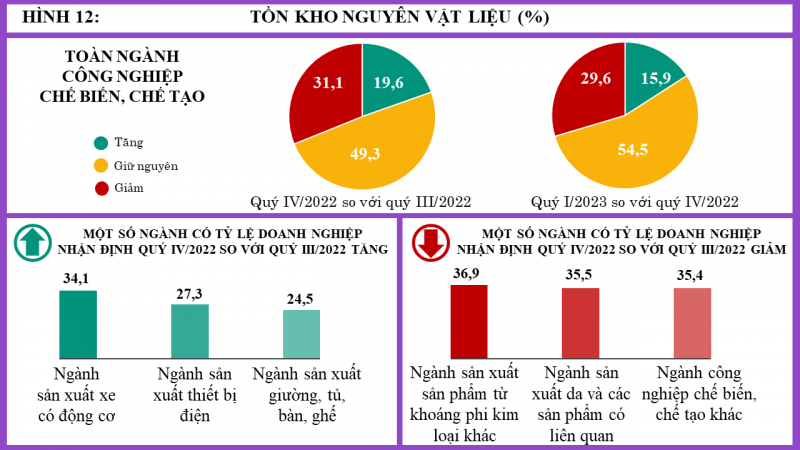

4.2. Tồn kho nguyên vật liệu

Kết quả khảo sát cho thấy, có 68,9% doanh nghiệp nhận định tồn kho nguyên vật liệu quý IV/2022 so với quý III/2022 tăng và giữ nguyên (19,6% tăng, 49,3% giữ nguyên), 31,1% doanh nghiệp nhận định giảm[10].

Dự báo quý I/2023 so với quý IV/2022, có 70,4% doanh nghiệp đánh giá khối lượng tồn kho nguyên vật liệu tăng và giữ nguyên (15,9% tăng, 54,5% giữ nguyên), 29,6% doanh nghiệp dự kiến giảm khối lượng tồn kho nguyên vật liệu.

Khái quát lại, xung đột Nga – Ucraina từ đầu năm 2022; lạm phát biến động mạnh tại Mỹ, Anh, EU và các nước phát triển; chính sách của Mỹ về công nghiệp bán dẫn, căng thẳng địa – chính trị gia tăng tại một số khu vực trên thế giới là những nguyên nhân chính ảnh hưởng đến hoạt động SXKD của khu vực doanh nghiệp, trong đó khu vực doanh nghiệp FDI bị ảnh hưởng mạnh nhất.

Chỉ số cân bằng chung của khu vực doanh nghiệp FDI giảm sâu nhất trong ba khu vực doanh nghiệp.

Chỉ số cân bằng chung lần đầu tiên trong các quý IV của 5 năm trở lại đây giảm xuống dưới mức 0%, phản ánh số doanh nghiệp nhận định hoạt động SXKD khó khăn hơn cao hơn số doanh nghiệp nhận định hoạt động SXKD thuận lợi hơn. Chỉ số cân bằng chung quý IV/2022 so với quý III/2022 là -1,1%. Chỉ số cân bằng của khu vực doanh nghiệp ngoài nhà nước cao nhất với 4,8%; khu vực doanh nghiệp nhà nước 1,6%; khu vực doanh nghiệp FDI bị ảnh hưởng mạnh nhất với chỉ số cân bằng giảm xuống mức -14,7%. Dự báo quý I/2023 so với quý IV/2022, chỉ số cân bằng chung là 0,3%. Chỉ số cân bằng khu vực doanh nghiệp ngoài nhà nước cao nhất với 3,2%; khu vực doanh nghiệp nhà nước 0,7%; khu vực doanh nghiệp FDI vẫn tiếp tục khó khăn với mức -6,4%.

Chỉ số cân bằng thành phần của khu vực doanh nghiệp FDI quý IV/2022 so với quý III/2022 giảm sâu ở 3/4 tiêu chí: số lượng đơn đặt hàng, sử dụng lao động và khối lượng sản xuất.

Về số lượng đơn đặt hàng quý IV/2022 so với quý III/2022, chỉ số cân bằng doanh nghiệp nhà nước và doanh nghiệp ngoài nhà nước mặc dù lần lượt chỉ chạm mức 0,3% và 1,1% nhưng vẫn cao hơn rất nhiều so với chỉ số cân bằng giảm sâu -20,4% của khu vực doanh nghiệp FDI (số lượng doanh nghiệp nhận định giảm gấp 1,9 lần doanh nghiệp nhận định tăng). Tương tự, chỉ số cân bằng số lượng đơn đặt hàng xuất khẩu mới quý IV/2022 so với quý III/2022 khu vực doanh nghiệp nhà nước là -10,3%, khu vực doanh nghiệp ngoài nhà nước là -16,7%, khu vực doanh nghiệp FDI là -23,1% (số lượng doanh nghiệp FDI nhận định đơn đặt hàng xuất khẩu mới quý IV/2022 giảm so với quý III/2022 gấp 2,1 lần so với doanh nghiệp FDI nhận định tăng).

Sử dụng lao động trong doanh nghiệp bị ảnh hưởng do giảm đơn đặt hàng mới và đơn đặt hàng xuất khẩu. Quý IV/2022 so với quý III/2022, chỉ số cân bằng sử dụng lao động khu vực doanh nghiệp nhà nước là -8,9%, khu vực doanh nghiệp ngoài nhà nước là -8,0%, khu vực doanh nghiệp FDI là -29,0% (số lượng doanh nghiệp FDI nhận định giảm gấp 2,2 lần doanh nghiệp FDI nhận định tăng).

Về khối lượng sản xuất quý IV/2022 so với quý III/2022, chỉ số cân bằng doanh nghiệp nhà nước và doanh nghiệp ngoài nhà nước lần lượt là 8,6% và 7,7%, cao hơn rất nhiều so với chỉ số cân bằng ở mức -13,6% của khu vực doanh nghiệp FDI (số lượng doanh nghiệp FDI nhận định giảm gấp 1,5 lần doanh nghiệp FDI nhận định tăng).

Một số ngành sản xuất kinh doanh chịu ảnh hưởng nhiều hơn các ngành khác.

Ngành da và các sản phẩm có liên quan và ngành sản xuất giường, tủ, bàn, ghế là hai ngành có số lượng doanh nghiệp nhận định quý IV/2022 so với quý III/2022 gặp rất nhiều khó khăn, cụ thể: (1) số doanh nghiệp nhận định đơn đặt hàng mới quý IV/2022 giảm so với quý III/2022 lần lượt là 50,9% và 49,2%; (2) số doanh nghiệp nhận định đơn đặt hàng xuất khẩu mới quý IV/2022 giảm so với quý III/2022 lần lượt là 55,0% và 64,1%; (3) số doanh nghiệp nhận định khối lượng sản xuất quý IV/2022 giảm so với quý III/2022 lần lượt là 51,5% và 47,8%.

Ngành sản xuất kim loại tiếp tục là ngành có nhiều doanh nghiệp nhất nhận định giá bán bình quân một đơn vị sản phẩm giảm so với quý trước. Quý III/2022 so với quý II/2022, có 32,6% doanh nghiệp nhận định giảm. Quý IV/2022 so với quý III/2022, vẫn có 29,9% doanh nghiệp nhận định giá bán bình quân một đơn vị sản phẩm tiếp tục giảm.

PHẦN II. XU HƯỚNG SẢN XUẤT KINH DOANH NGÀNH XÂY DỰNG

Hoạt động SXKD của các doanh nghiệp xây dựng quý IV/2022 được nhận định khó khăn hơn quý III/2022. Có 25,6% doanh nghiệp nhận định tình hình SXKD quý IV/2022 tốt hơn quý III/2022, 34,7% số doanh nghiệp nhận định tình hình SXKD giữ ổn định, 39,7% số doanh nghiệp nhận định tình hình SXKD khó khăn hơn[11]. Dự báo quý I/2023 so với quý IV/2022, các doanh nghiệp xây dựng vẫn nhận định tình hình hoạt động SXKD tiếp tục khó khăn hơn, chỉ có 23,1% doanh nghiệp dự báo hoạt động SXKD thuận lợi hơn, 34,8% nhận định giữ ổn định và có đến 42,1% dự báo khó khăn hơn.

Tổng quan chung về hoạt động SXKD

Đánh giá hoạt động SXKD của doanh nghiệp xây dựng có thể dựa trên các chỉ số cân bằng. Chỉ số cân bằng chung đánh giá tổng quan xu hướng SXKD của doanh nghiệp, các chỉ số cân bằng thành phần (chi phí sản xuất, sử dụng lao động) đánh giá về từng hoạt động SXKD cụ thể của các doanh nghiệp ngành xây dựng.

Chỉ số cân bằng chung:

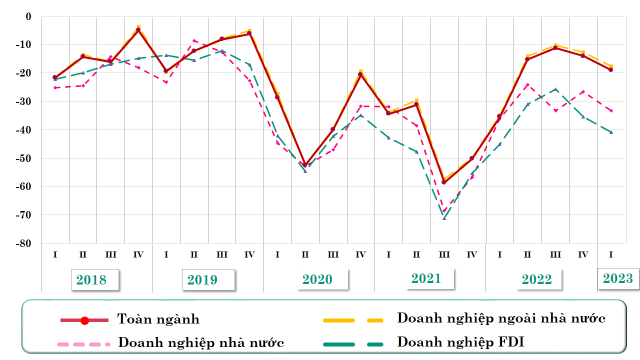

Chỉ số cân bằng xu hướng SXKD ngành xây dựng quý IV/2022 so với quý III/2022[12] là -14,1% (25,6% doanh nghiệp nhận định thuận lợi hơn và 39,7% doanh nghiệp nhận định khó khăn hơn); dự báo quý I/2023 tình hình hoạt động SXKD khó khăn hơn với chỉ số cân bằng là -19,0% (23,1% doanh nghiệp nhận định thuận lợi hơn và 42,1% doanh nghiệp nhận định khó khăn hơn). Tình hình hình hoạt động SXKD của các doanh nghiệp xây dựng khu vực FDI có xu hướng khó khăn hơn khu vực doanh nghiệp nhà nước và khu vực ngoài nhà nước, thể hiện:

Chỉ số cân bằng khu vực doanh nghiệp FDI quý III/2022 đứng thứ hai trong ba khu vực[13], nhưng quý IV/2022, chỉ số cân bằng khu vực này thấp nhất với -35,4% (16,0% doanh nghiệp nhận định thuận lợi hơn và 51,4% doanh nghiệp nhận định khó khăn hơn), dự báo quý I/2023, chỉ số cân bằng tiếp tục giảm và vẫn thấp nhất trong ba khu vực với -40,9% (11,3% doanh nghiệp nhận định thuận lợi hơn và 52,2% doanh nghiệp nhận định khó khăn hơn).

Chỉ số cân bằng khu vực ngoài nhà nước quý IV/2022 cao nhất với -12,7% (26,2% doanh nghiệp nhận định thuận lợi hơn và 38,9% doanh nghiệp nhận định khó khăn hơn); dự báo quý I/2023, chỉ số cân bằng tiếp tục giảm nhưng vẫn cao nhất trong 3 khu vực với -17,6% (23,9% doanh nghiệp nhận định thuận lợi hơn và 41,5% doanh nghiệp nhận định khó khăn hơn).

HÌNH 14: CHỈ SỐ CÂN BẰNG XU HƯỚNG SXKD NGÀNH XÂY DỰNG (%)

Chỉ số cân bằng khu vực nhà nước quý III/2022 thấp nhất trong ba khu vực, tuy nhiên quý IV/2022, khu vực nhà nước có chỉ số cân bằng đứng thứ hai với -26,7% (18,3% doanh nghiệp nhận định thuận lợi hơn và 45,0% doanh nghiệp nhận định khó khăn hơn). Dự báo quý I/2023, chỉ số cân bằng khu vực nhà nước tiếp tục giảm, với -33,3% (15,0% doanh nghiệp nhận định thuận lợi hơn và 48,3% doanh nghiệp nhận định khó khăn hơn).

Các chỉ số cân bằng chi phí sản xuất:

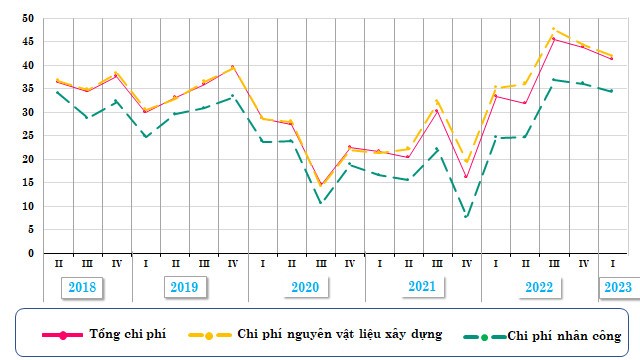

Chỉ số cân bằng tổng chi phí cho hoạt động xây dựng quý IV/2022 so với quý III/2022 là 43,8% (57,4% doanh nghiệp dự báo tăng và 13,6% doanh nghiệp dự báo giảm)[14]. Chỉ số này quý I/2023 so với quý IV/2022 có xu hướng giảm với 41,3% (54,9% doanh nghiệp dự báo tăng và 13,6% doanh nghiệp dự báo giảm).

Chỉ số cân bằng chi phí nguyên vật liệu trực tiếp quý IV/2022 so với quý III/2022 là 44,3% (57,5% doanh nghiệp dự báo tăng và 13,2% dự báo giảm)[15]. Dự báo quý I/2023 so với quý IV/2022 chỉ số này tiếp tục có xu hướng giảm với 41,9% (55,0% doanh nghiệp dự báo tăng và 13,1% dự báo giảm).

Chỉ số cân bằng chi phí nhân công trực tiếp quý IV/2022 so với quý III/2022 là 36,1% (49,0% doanh nghiệp dự báo tăng và 12,9% dự báo giảm)[16] và dự báo quý I/2023 so với quý IV/2022 giảm với 34,4% (47,5% doanh nghiệp dự báo tăng và 13,1% dự báo giảm).

HÌNH 15: CHỈ SỐ CÂN BẰNG VỀ CHI PHÍ SẢN XUẤT KINH DOANH (%)

Các chỉ cố cân bằng sử dụng lao động:

Chỉ số cân bằng sử dụng lao động chung quý IV/2022 so với quý III/2022 là 7,5% (24,6% doanh nghiệp dự báo tăng và 17,1% dự báo giảm)[17]. Dự báo quý I/2023 chỉ số cân bằng này so với quý IV/2022 có xu hướng giảm với 4,5% (22,3% doanh nghiệp dự báo tăng và 17,8% dự báo giảm).

HÌNH 16: CHỈ SỐ CÂN BẰNG VỀ SỬ DỤNG LAO ĐỘNG (%)

.jpg)

Chỉ số cân bằng sử dụng lao động thường xuyên quý IV/2022 so với quý III/2022 là 1,3% (12,8% doanh nghiệp dự báo tăng và 11,5% dự báo giảm)[18] và dự báo quý I/2023 so với quý IV/2022 giảm với -1,2% (10,5% doanh nghiệp dự báo tăng và 11,7% dự báo giảm).

Chỉ số cân bằng sử dụng lao động thời vụ quý IV/2022 so với quý III/2022 là 5,1% (23,6% doanh nghiệp dự báo tăng và 18,5% dự báo giảm)[19] và dự báo quý I/2023 so với quý IV/2022 giảm với 2,3% (20,9% doanh nghiệp dự báo tăng và 18,6% dự báo giảm).

2. Biến động của các yếu tố đầu vào

2.1. Sử dụng lao động

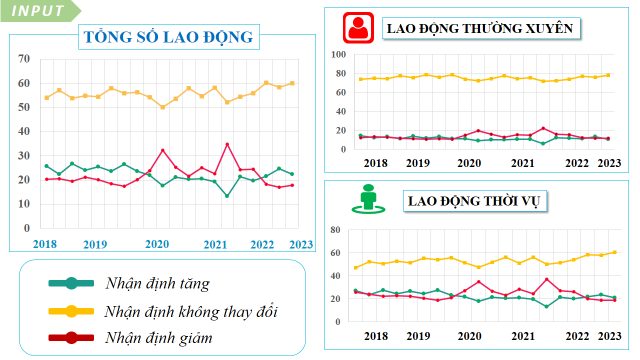

Quý IV/2022, có 24,6% doanh nghiệp nhận định lao động chung trong doanh nghiệp xây dựng tăng so với quý III/2022; 58,3% doanh nghiệp nhận định lao động chung không đổi và 17,1% doanh nghiệp nhận định lao động chung giảm[20]. Dự báo quý I/2023, có 22,3% doanh nghiệp nhận định lao động chung trong doanh nghiệp tăng so với quý IV/2022; 59,9% doanh nghiệp nhận định không đổi và 17,8% doanh nghiệp nhận định lao động chung giảm.

HÌNH 17: NHẬN ĐỊNH VỀ TÌNH HÌNH SỬ DỤNG LAO ĐỘNG (%)

Về lao động thời vụ trong doanh nghiệp, quý IV/2022 có 23,6% doanh nghiệp nhận định lao động thời vụ tăng so với quý III/2022; 57,9% doanh nghiệp nhận định không đổi và 18,5% doanh nghiệp nhận định giảm. Dự báo quý I/2023,

có 20,9% doanh nghiệp nhận định lao động thời vụ tăng so với quý IV/2022; 60,5% doanh nghiệp nhận định không đổi và 18,6% doanh nghiệp nhận định giảm.

2.2. Chi phí sản xuất

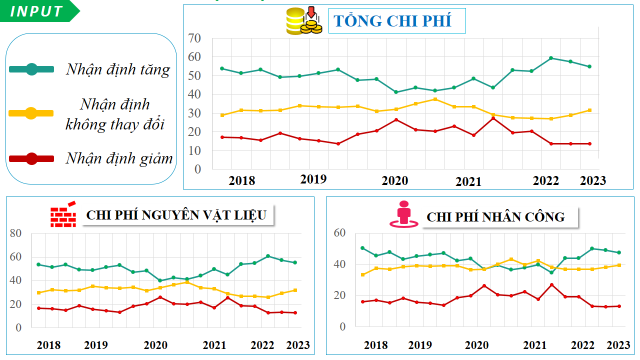

Quý IV/2022, có 57,4% doanh nghiệp nhận định tổng chi phí sản xuất trên một đơn vị sản phẩm tăng so với quý III/2022; 29,0% doanh nghiệp nhận định không thay đổi, chỉ có 13,6% doanh nghiệp nhận định tổng chi phí sản xuất trên một đơn vị sản phẩm giảm[21]. Dự báo quý I/2023 so với quý IV/2022 có 54,9% doanh nghiệp dự báo tổng chi phí sản xuất trên một đơn vị sản phẩm tăng; 31,5% doanh nghiệp dự báo không đổi và 13,6% doanh nghiệp dự báo tổng chi phí sản xuất trên một đơn vị sản phẩm giảm.

a) Chi phí nguyên vật liệu trực tiếp

Chi phí nguyên vật liệu trực tiếp dùng cho hoạt động sản xuất trong các doanh nghiệp xây dựng luôn chiếm tỷ trọng lớn nhất trong tổng chi phí sản xuất của doanh nghiệp với 54,4% trong quý IV/2022. Kết quả khảo sát cho thấy trong quý IV/2022, có 57,5% doanh nghiệp nhận định chi phí nguyên vật liệu trực tiếp tăng so với quý III/2022, 29,3% doanh nghiệp nhận không đổi và 13,2% doanh nghiệp nhận định giảm. Dự báo quý I/2023, có 55,0% doanh nghiệp dự báo chi phí nguyên vật liệu tăng so với quý IV/2022, 31,9% doanh nghiệp cho rằng không đổi và 13,1% doanh nghiệp dự báo giảm.

HÌNH 18: NHẬN ĐỊNH VỀ CHI PHÍ SẢN XUẤT KINH DOANH (%)

b) Chi phí nhân công trực tiếp

Chi phí nhân công trực tiếp chiếm tỷ trọng cao thứ hai trong tổng chi phí của hoạt động xây dựng với 14,2%. Quý IV/2022, có 49,0% doanh nghiệp nhận định chi phí nhân công trực tiếp tăng, 38,1% doanh nghiệp nhận định chi phí nhân công trực tiếp không đổi và 12,9% doanh nghiệp nhận định chi phí nhân công trực tiếp giảm so với quý III/2022. Quý I/2023, các doanh nghiệp nhận định chi phí nhân công trực tiếp giảm so với quý IV/2022 với 47,5% doanh nghiệp dự báo chi phí nhân công trực tiếp tăng, 39,4% doanh nghiệp nhận định không đổi, 13,1% doanh nghiệp dự báo chi phí nhân công trực tiếp giảm.

3. Tiếp cận chính sách hỗ trợ và vốn vay

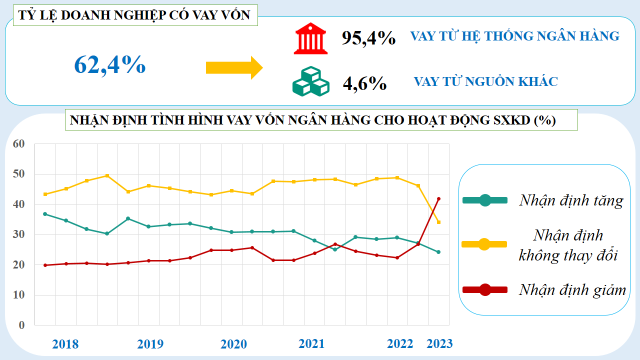

Về tình hình vay vốn phục vụ SXKD, quý IV/2022, số doanh nghiệp vay vốn phục vụ SXKD giảm so với quý III/2022 với 62,4%[22] doanh nghiệp xây dựng có vay vốn phục vụ SXKD, trong đó có 95,4% số doanh nghiệp vay vốn từ hệ thống ngân hàng và 4,6% số doanh nghiệp vay từ nguồn vốn khác. Khu vực doanh nghiệp ngoài nhà nước có tỷ lệ doanh nghiệp vay vốn để phục vụ SXKD cao nhất với 64,5%, tỷ lệ này của khu vực doanh nghiệp nhà nước là 45,0% và khu vực doanh nghiệp FDI là 29,3%.

HÌNH 19: NHẬN ĐỊNH TÌNH HÌNH VAY VỐN NGÂN HÀNG (%)

Tiếp cận vốn vay từ hệ thống ngân hàng quý IV/2022 được nhận định khó khăn hơn nhiều so với quý III/2022 khi có đến 41,8% doanh nghiệp nhận định vay vốn ngân hàng khó khăn hơn[23], 24,1% doanh nghiệp đánh giá tình hình vay vốn ngân hàng thuận lợi hơn, 34,1% doanh nghiệp nhận định tình hình vay vốn ngân hàng giữ nguyên.

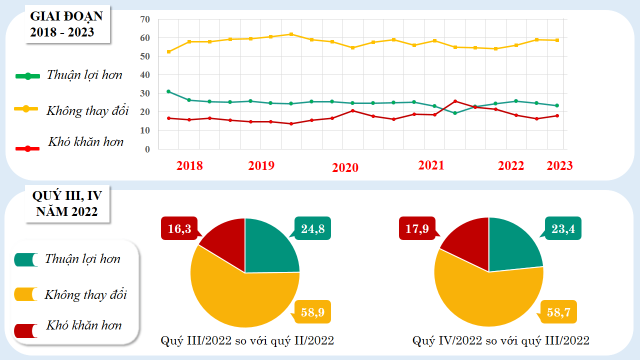

Về hỗ trợ của hệ thống hành chính nhà nước, theo đánh giá của các doanh nghiệp xây dựng, quý IV/2022 có 82,1% doanh nghiệp cho rằng hỗ trợ của hệ thống hành chính nhà nước cho doanh nghiệp giữ nguyên và thuận lợi hơn (58,7% doanh nghiệp nhận định giữ nguyên và 23,4% nhận định thuận lợi hơn); 17,9% doanh nghiệp nhận định khó khăn hơn so với quý III/2022[24].

HÌNH 20: NHẬN ĐỊNH VỀ HỖ TRỢ CỦA HỆ THỐNG HÀNH CHÍNH NHÀ NƯỚC (%)

4. Kiến nghị của doanh nghiệp

Quý IV năm 2022, nhờ có các chính sách điều hành kịp thời và linh hoạt của Chính phủ, giá xăng, dầu, nguyên vật liệu xây dựng được điều chỉnh ổn định hơn tạo điều kiện thuận lợi cho hoạt động SXKD.

Tuy nhiên, các doanh nghiệp vẫn đánh giá hoạt động SXKD quý IV khó khăn hơn quý III năm 2022. Để hoạt động SXKD của doanh nghiệp hiệu quả hơn, các nhà thầu xây dựng kiến nghị:

Thứ nhất, tiếp tục chính sách bình ổn giá và đảm bảo nguồn cung nguyên vật liệu xây dựng;

Thứ hai, việc ngân hàng nới room tín dụng đã giúp doanh nghiệp tiếp cận vốn, tuy nhiên thủ tục còn khá rườm rà, doanh nghiệp mong muốn được giảm bớt các điều kiện, cắt giảm thủ tục trong vay vốn để nhanh chóng được vay vốn ưu đãi, sớm được giải ngân;

Thứ ba, với các công trình thay đổi nhà thầu, cần có thông tin đấu thầu công khai, minh bạch để các nhà thầu khác có thể tiếp cận được; giải ngân vốn và bổ sung vốn kịp thời cho các dự án thuộc nguồn vốn ngân sách nhà nước;

Thứ tư, giải phóng mặt bằng đúng tiến độ, đúng kế hoạch đề ra để bàn giao mặt bằng sạch đúng thời hạn cho doanh nghiệp;

Thứ năm, tiếp tục đẩy mạnh cắt giảm thủ tục hành chính.

[1] Chỉ số tương ứng của quý III/2022: 74,6% doanh nghiệp đánh giá tình hình SXKD tốt lên và giữ ổn định (38,6% tốt lên và 36,0% giữ ổn định), 25,4% doanh nghiệp đánh giá khó khăn hơn.

[2] Chỉ số tương ứng của quý III/2022: 74,0% doanh nghiệp nhận định đơn đặt hàng mới tăng và giữ nguyên (35,0% tăng; 39,0% giữ nguyên) và 26,0% nhận định giảm.

[3] Chỉ số tương ứng của quý III/2022: 72,0% doanh nghiệp nhận định đơn đặt hàng xuất khẩu mới tăng và giữ nguyên (26,9% tăng; 45,1% giữ nguyên) và 28,0% nhận định giảm.

[4] Chỉ số tương ứng của quý III/2022: 14,4% doanh nghiệp nhận định sử dụng lao động tăng, 68,4% giữ nguyên và 17,2% nhận định giảm.

[5] Chỉ số tương ứng của quý III/2022: 93,8% doanh nghiệp nhận định chi phí sản xuất một đơn vị sản phẩm tăng và giữ nguyên(41,2% tăng; 52,6% giữ nguyên) và 6,2% nhận định giảm.

[6] Chỉ số tương ứng của quý III/2022 là 71,7%.

[7] Chỉ số tương ứng của quý III/2022: 74,4% doanh nghiệp nhận định khối lượng sản xuất tăng và giữ nguyên (39,1% tăng; 35,3% giữ nguyên) và 25,6% doanh nghiệp nhận định giảm.

[8] Chỉ số tương ứng của quý III/2022: 90,9% doanh nghiệp nhận định giá bình quân một một đơn vị sản phẩm tăng và giữ nguyên (24,1% tăng; 66,8% giữ nguyên) và 9,1% giảm.

[9] Chỉ số tương ứng của quý III/2022: 21,0% doanh nghiệp đánh giá tồn kho thành phẩm tăng; 47,9% doanh nghiệp đánh giá giữ nguyên; 31,1% doanh nghiệp đánh giá giảm.

[10] Chỉ số tương ứng của quý III/2022: 18,3% doanh nghiệp nhận định tồn kho nguyên vật liệu tăng; 51,2% nhận định giữ nguyên; 30,5% nhận định giảm.

[11] Chỉ số tương ứng của quý III/2022 là: 38,1% doanh nghiệp nhận định tình hình SXKD khó khăn hơn; 35,1% nhận định tình hình SXKD vẫn ổn định và 26,8% nhận định tình hình SXKD thuận lợi hơn.

[12] Chỉ số tương ứng của quý III/2022: -11,3% (26,8% doanh nghiệp nhận định thuận lợi hơn và 38,1% doanh nghiệp nhận định khó khăn hơn).

[13] Chỉ số tương ứng của quý III/2022: Khu vực nhà nước: -33,3%, khu vực ngoài nhà nước: -10,2%, khu vực FDI: -25,7%

[14] Chỉ số tương ứng của quý III/2022: 45,4% (59,2% doanh nghiệp nhận định tăng và 13,8% doanh nghiệp nhận định giảm).

[15] Chỉ số tương ứng của quý III/2022: 47,6% (60,7% doanh nghiệp nhận định tăng và 13,1% nhận định giảm).

[16] Chỉ số tương ứng của quý III/2022: 36,8% (50,0% doanh nghiệp nhận định tăng và 13,2% nhận định giảm).

[17] Chỉ số tương ứng của quý III/2022: 3,4% (21,6% doanh nghiệp nhận định tăng và 18,2% nhận định giảm).

[18] Chỉ số tương ứng của quý III/2022: -0,9% (11,0% doanh nghiệp nhận định tăng và 11,9% nhận định giảm).

[19] Chỉ số tương ứng của quý III/2022: 2,3% (20,9% doanh nghiệp nhận định tăng và 18,6% nhận định giảm).

[20] Chỉ số tương ứng quý III/2022: 21,6% doanh nghiệp nhận đinh tăng; 60,2% không đổi và 18,2% doanh nghiệp nhận định giảm.

[21] Chỉ số tương ứng của quý III/2022: 59,2% nhận định tăng so với quý II/2022; 27,0% doanh nghiệp đánh giá tổng chi phí trên một đơn vị sản phẩm không thay đổi và 13,8% nhận định giảm.

[22] Chỉ số quý III/2022: 62,8% doanh nghiệp vay vốn phục vụ SXKD, trong đó: 95,0% vay vốn từ hệ thống ngân hàng, 5,0% vay từ nguồn vốn khác.

[23] Chỉ số tương ứng quý III/2022: 58,2% doanh nghiệp nhận định thuận lợi và giữ nguyên (24,1% thuận lợi hơn; 34,1% giữ nguyên) và 41,8% doanh nghiệp nhận định khó khăn hơn.

[24] Chỉ số tương ứng quý III/2022: 24,8% doanh nghiệp nhận định thuận lợi; 58,9% doanh nghiệp nhận định giữ nguyên và 16,3% doanh nghiệp nhận định khó khăn hơn.